近年、副収入を得る手段として不動産投資を始める人が増えています。ワンルームマンションなどを活用して家賃収入を得ることで、将来への備えや資産形成を目指す動きが活発化しています。一方で、「将来的には自分の家も購入したい」と考えている人にとって気になるのが、「不動産投資をしていると、住宅ローンが組めなくなるのでは?」という不安です。

実際、不動産投資ローンを先に組んでしまったことで、マイホーム購入時の住宅ローン審査に影響が出るケースは少なくありません。しかし、必ずしも「投資か自宅購入か」の二択を迫られるわけではなく、戦略次第では両立も可能です。

このページでは、不動産投資ローンが住宅ローン審査に与える影響と、その対策や注意点について解説します。不動産投資とマイホーム購入をどちらも叶えたいと考えている方は、ぜひ参考にしてください。

ここ数年、不動産投資はサラリーマンや共働き世帯を中心に注目を集めています。特に、少額から始められるワンルームマンション投資や区分所有マンション投資は、老後の資産形成や将来の年金代わりとして取り入れる人が増加しています。低金利が続く中で、銀行預金ではお金が増えにくい現状もあり、「お金に働いてもらう」手段として投資が身近な選択肢になってきているのです。

一方で、日本では“マイホーム志向”も根強く残っています。ライフスタイルの変化やテレワークの普及などにより、「早めに自分の家を持ちたい」「家族のライフステージに合わせて住宅を購入したい」といったニーズも高まりを見せています。住宅ローン控除などの制度を活用し、なるべく早い段階でマイホーム購入を実現したいと考える人も少なくありません。

このように、資産運用としての不動産投資と、ライフスタイルを充実させるためのマイホーム購入の両方を実現したいと考える人は増えています。しかし、現実にはこの2つが“ローン”という共通の制約でぶつかってしまうことがあるのです。

不動産投資とマイホーム購入は、いずれも人生における大きな資金計画です。しかし、これらを別々に考えるのではなく、「将来的にマイホームも欲しいが、資産形成もしておきたい」と、両立を目指す人が増えている今、両方のローンが互いにどう影響し合うのかを理解しておくことは極めて重要です。

特に問題となりやすいのが、住宅ローンの審査です。不動産投資用にすでにローンを組んでいると、その借入状況が住宅ローン審査に影響を及ぼす可能性があります。家賃収入があるから大丈夫だろうと楽観視していたところ、希望する条件の住宅ローンが通らなかった――というケースも珍しくありません。

また、不動産投資ローンと住宅ローンでは、審査基準や取り扱い方に大きな違いがあるため、事前に知識を持っていなければ、予期せぬ不利益を被ることもあり得ます。

このテーマについて正しく理解しておくことで、

といったメリットがあります。だからこそ、事前の情報収集と理解がカギとなるのです。

不動産投資とマイホーム購入の両方を視野に入れる場合、まず理解しておきたいのが「不動産投資ローン」と「住宅ローン」は、そもそも目的や審査基準がまったく異なるローンだということです。混同しがちですが、それぞれの特徴を把握しておくことで、資金計画の見通しが大きく変わってきます。

不動産投資ローンと住宅ローンは、どちらも不動産を購入する際に活用するローンですが、**「何のために借りるのか」**という目的の違いにより、金融機関の審査基準も大きく異なります。

この目的の違いにより、金利や借入期間、優遇制度の適用可否も変わってきます。

金融機関が重視するポイントも、ローンの種類によって異なります。

| 項目 | 住宅ローン | 不動産投資ローン |

|---|---|---|

| 審査対象 | 借入者本人の信用力(年収・勤務先・勤続年数など) | 借入者の信用力+物件の収益性・将来性 |

| 返済原資 | 主に給与収入 | 家賃収入+本人の収入 |

| 金融機関のスタンス | 比較的柔軟(制度的優遇あり) | 厳しめ(事業性リスクを重視) |

| 担保評価 | 住宅の実勢価格 | 物件の収益性・利回りが基準 |

| 金利水準 | 低金利(固定・変動選択可) | 高め(2%前後〜) |

たとえば、住宅ローンでは勤続年数や安定した年収が重要視されますが、不動産投資ローンではそれに加えて物件の家賃収入がどの程度見込めるか、空室リスクに耐えられるかなど、より総合的な視点から審査されます。

不動産投資ローンと住宅ローンは、金利の設定や返済期間の面でも大きな違いがあります。これらの条件は、返済総額や月々の負担に直結するため、両方のローンを検討する人にとって非常に重要なポイントです。

また、金融機関によっては、「建物の耐用年数以内でなければ融資不可」などの制約があるため、築古物件では短期間の返済を求められることがあります。

不動産投資ローンと住宅ローンは、どちらも金融機関からの融資を受けるという点では同じですが、審査基準には明確な違いがあります。それぞれが重視するポイントを知っておくことで、どのような影響が出るかを事前に把握しやすくなります。

住宅ローンは「自己居住用」の住宅を対象とするため、返済能力の有無を中心に審査されます。具体的には以下の項目が重視されます。

審査では「借入者本人」が主な対象であり、原則として家賃収入などの副収入は評価対象に含まれにくい傾向があります。

一方、不動産投資ローンは「事業性融資」に近い扱いとなるため、借入者の属性だけでなく、物件そのものの収益性や将来性も審査対象となります。

金融機関によっては、保有している他の不動産や既存の借入額が審査に影響を与えるため、「どれだけ借りているか」よりも「どれだけ返済能力があるか(全体のバランス)」を重視する傾向にあります。

不動産投資ローンと住宅ローンでは、取り扱っている金融機関の種類や審査のスタンスにも違いがあります。どの金融機関を選ぶかによって、借りられる金額や金利条件、審査の通りやすさが変わってくるため、目的に合った選択が重要です。

住宅ローンは幅広い金融機関で取り扱っており、以下のような選択肢があります。

住宅ローンは比較的多くの選択肢があり、利用者の属性や目的に合わせて金融機関を選びやすくなっています。

不動産投資ローンを扱っている金融機関はやや限られており、住宅ローンよりも“事業性”を重視する姿勢が強いです。

不動産投資ローンは、金融機関ごとに「対象となる物件の種類」や「融資条件(利回り・エリア・築年数など)」が異なるため、事前の情報収集と比較が欠かせません。

このように、ローンの種類によって関わる金融機関にも大きな違いがあります。特に不動産投資ローンを先に組んでいると、住宅ローンを扱う金融機関からの評価に影響を与えることもあるため注意が必要です。

次の章では、こうした背景を踏まえたうえで「不動産投資ローンが住宅ローンに与える主な影響」について詳しく見ていきます。

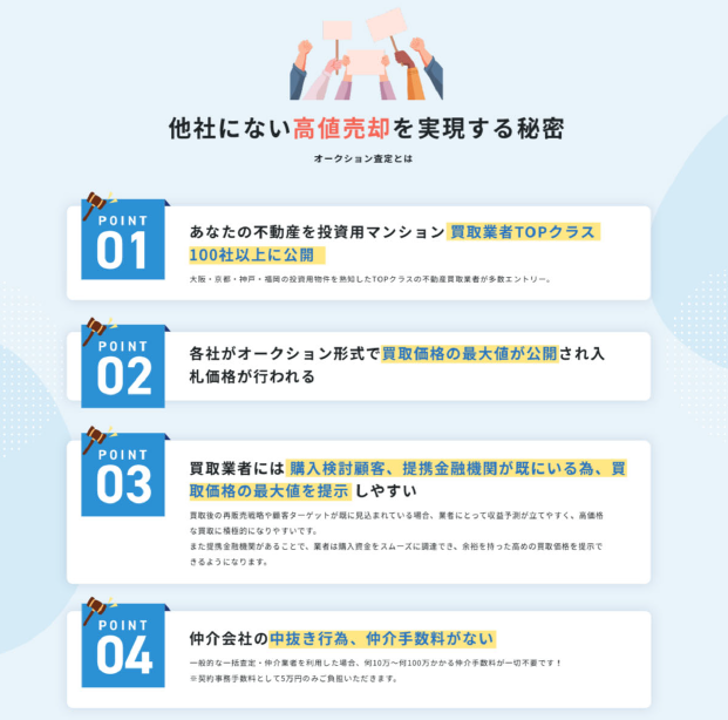

<オークション査定のマンション売却「ReTrue」>

売却に関わる費用を節約することで、マンション投資での損をなくしてみませんか?

複数業者からの営業電話はなく、売却までのスピードが早いのが特徴です。

投資用マンションの売却でお困りでしたら、お気軽にお問い合わせください。

🔗リトゥルーへのお問い合わせはこちらからどうぞ!

不動産投資ローンをすでに利用している、あるいは複数の物件を所有している方が住宅ローンを申し込む際、投資ローンの存在が住宅ローンの審査に影響を与えるケースは少なくありません。

ここでは、どのような点が影響を与えるのか、主な3つのポイントに分けて解説します。

住宅ローンの審査で最も重視される要素のひとつが、「返済負担率(または返済比率)」です。これは年収に対して、年間のローン返済額がどれだけの割合を占めているかを示す指標で、金融機関はこの比率をもとに、借入可能額を判断します。

返済負担率は、以下のような計算式で求められます。

返済負担率(%) = 年間すべてのローン返済額 ÷ 年収 × 100

住宅ローン単体ではなく、**不動産投資ローンやカーローン、クレジットカードの分割払いなども含めた「すべての借入返済額」**が対象になります。

多くの金融機関では、以下のような基準を設けています:

| 年収 | 返済負担率の上限(目安) |

|---|---|

| 400万円未満 | 約30〜35% |

| 400万円以上 | 約35〜40% |

この上限を超えると、住宅ローンの審査に通らない、または借入可能額が大きく下がる可能性があります。

不動産投資ローンを組んでいる場合、その返済額は住宅ローン審査において負債としてカウントされます。たとえ家賃収入で実際のキャッシュフローが黒字でも、金融機関によってはその収入をほとんど加味せず、返済額のみを計算に含めるケースがあります。

つまりこのケースでは、住宅ローンとして借りられるのは年返済額90万円分までとなり、借入可能額が大きく制限されることになります。

投資ローンの評価については、以下のように金融機関によって差があります。

そのため、あらかじめ審査基準を調べたり、投資ローンをどのように評価されるかを相談したりすることが重要です。

不動産投資ローンの返済は、思っている以上に住宅ローン審査に影響を与えます。

返済負担率が上限を超えてしまうと、希望の借入額が通らない、あるいは審査自体に落ちてしまう可能性も。

そのためには、

といった対策を講じることが、住宅購入成功のカギとなります。

不動産投資ローンを組むことで、金融機関から見た「あなたの借入総額」は増加します。これが住宅ローンを申し込む際に、与信枠(信用力に基づいた借入可能額)を圧迫する要因となり、希望通りの住宅ローンが通らないケースがあります。

与信枠とは、金融機関が「この人に貸してもいい」と判断する信用力の上限額のことです。これは明確な数値で開示されるものではありませんが、金融機関は以下のような要素をもとに総合的に判断します。

与信枠は人によって異なり、「年収の○倍まで」といった基準を設けている銀行も少なくありません。

たとえ投資用ローンで安定した家賃収入が得られていたとしても、多くの金融機関では、「借金としての総額」が重視される傾向があります。

この状態でさらに住宅ローンで3,000万円を希望した場合、合計7,200万円の借入となり、金融機関によっては「年収に対して借入額が多すぎる」と判断され、審査に通らない、または減額される可能性があります。

投資物件を複数所有している場合、それぞれ別々にローンを組んでいると、借入件数そのものが多くなり、金融機関によっては「ローンの管理能力に疑問がある」「借入が過多」とマイナス評価されることもあります。

特に、ネット銀行やフルデジタル審査の金融機関は、件数や借入総額を機械的に判断するため、柔軟な対応は期待しにくい傾向があります。

借入総額が大きくなるほど、住宅ローンの審査は慎重にならざるを得ません。

住宅購入を見据えている場合は、不動産投資の拡大ペースや借入戦略を冷静に見直すことが重要です。

住宅ローンの審査では、信用情報の確認が必ず行われます。不動産投資ローンを含む、すべての借入やクレジットの利用履歴は、個人信用情報機関に登録されており、住宅ローンの審査時に金融機関はこれらの情報を元に、申込者の“信用力”を判断します。

信用情報とは、以下のような情報が登録された個人の“借入・返済履歴の記録”です。

主に、次の3つの信用情報機関に登録されています:

登録される主な情報:

不動産投資ローンであっても、金融機関との契約内容・残高・返済状況などは信用情報にしっかりと記録されています。これにより、住宅ローンの審査時には以下のような影響が出ることがあります。

→ ローンの件数が多い=借入管理に不安がある、と判断されることも。

→ 数日〜数ヶ月の返済遅れも記録されており、「延滞常習」と判断されると審査落ちの原因に。

→ 利用していなくても「枠がある=借入可能」と見なされるケースがあるため注意が必要。

信用情報は、自分自身で取り寄せて確認することができます。

住宅ローンを検討している人は、事前に自分の信用情報をチェックしておくと安心です。

※ 開示には数百円の手数料が必要ですが、スマートフォンや郵送で手軽に申し込めます。

信用情報は、住宅ローンの可否を左右する非常に重要な要素です。不動産投資ローンを利用している場合、その存在は金融機関にすべて把握されると考えておきましょう。

不動産投資ローンをすでに利用している、あるいは複数の投資用物件を所有している方が住宅ローンを申し込む場合、通常よりも審査が厳しくなるケースがあります。ここでは、特に不利になりやすい代表的なパターンを紹介します。

不動産投資で毎月安定した家賃収入があるにもかかわらず、住宅ローンの審査ではその収入が「返済原資」として評価されにくいことがあります。

金融機関によっては「副収入は不安定」と判断し、給与収入のみで返済負担率を計算されてしまうため、借入希望額が大幅に削減されたり、審査が通らなかったりすることがあります。

前章でも触れたように、すでに投資用ローンの返済をしている場合、その返済額が返済比率に加算されるため、住宅ローンの審査で「年収に対する借入負担が大きすぎる」と判断されることがあります。

返済比率の上限(年収の30〜35%前後)を超えると、審査通過は極めて困難になります。

投資用物件を複数所有している場合、借入件数も比例して増えていきます。金融機関によっては、「件数が多い=借入管理が複雑=リスクが高い」と判断し、住宅ローンの審査でネガティブに評価されることがあります。

たとえ各ローンの返済に遅延がなかったとしても、“ローン依存体質”と見なされる可能性があります。

過去にクレジットカードやローン返済で遅延がある場合、信用情報にその履歴が記録されています。

とくに不動産投資ローンなど高額な借入で遅延があった場合、「今後も同様のリスクがある」と判断されて住宅ローン審査に不利になります。

年収や勤続年数などの「個人の属性」に比べて、投資物件の規模や借入総額が大きすぎる場合、金融機関から「過剰なリスクを抱えている」と見なされます。

その結果、審査の段階で減額や否決の対象になることもあります。

不動産投資で成果を出していると、自分自身では「経済的に安定している」と感じていても、金融機関の目線では**「借入リスクが高い個人」と評価されてしまうことがある**という点が、住宅ローン審査の落とし穴です。

次の章では、こうした不利な状況でも住宅ローン審査を通すためにできる具体的な対策を解説していきます。

不動産投資ローンを抱えている場合でも、事前準備と戦略次第で住宅ローン審査を通過することは十分可能です。ここでは、審査を有利に進めるための実践的なポイントを紹介します。

金融機関ごとに「不動産投資ローンの評価基準」や「家賃収入の扱い」が異なります。

ある銀行では収入として加味されなかった家賃収入が、別の銀行ではしっかり評価されることもあります。

✅ 地方銀行・信用金庫や、投資家に理解のある金融機関は比較的柔軟な審査を行うことがあるため、複数の金融機関に事前相談するのがおすすめです。

自己資金を多めに用意することで、借入額を抑えることができ、返済負担率を下げることができます。

また、自己資金の多さは「計画的な資金管理ができている」と評価され、審査においてプラス材料となります。

目安として、物件価格の1〜2割以上の自己資金があると好印象です。

不動産投資ローンの一部を繰上返済したり、不要なクレジットカードやカードローンを解約・整理したりすることで、返済比率や借入件数を抑えることができます。

✅ 使っていない限度額だけのローンやカードも、信用情報上は「借入可能枠」として評価される場合があるため、必要のない契約は事前に見直すことが重要です。

金融機関によっては、不動産投資の詳細な内容をヒアリングされるケースもあります。

その際には以下のような資料を準備しておくと好印象です。

しっかりと収支管理をしていることがわかれば、家賃収入の安定性が評価される可能性もあります。

これから不動産投資を拡大していく予定の人は、住宅ローンを先に組んでから投資を進めるという順番も検討しましょう。

住宅ローンの方が審査のハードルが高いため、先に住宅を購入してから投資に取り組むことで、与信枠を有効に活用できます。

不動産投資ローンを抱えていても、住宅ローンの審査を通すことは十分可能です。重要なのは、「自分がどのように見られているか」を理解し、必要な対策を講じることです。

これらを意識することで、マイホームの夢と不動産投資の両立が現実に近づきます。

すでに不動産投資を行っている、あるいは投資用ローンを抱えている状態で住宅ローンを組む場合は、通常の住宅ローン利用者よりも慎重な計画が求められます。ここでは、投資家ならではのリスクや落とし穴を避けるために、事前に確認すべき注意点を解説します。

先に不動産投資ローンを複数組んでしまうと、住宅ローン審査で不利になる可能性が高まります。

住宅ローンの方が審査基準が厳しいため、原則として「マイホームを先に買う」ほうが有利です。

将来的に自宅購入を考えている場合は、不動産投資を急がず、マイホーム取得を優先する戦略も選択肢に入れましょう。

「投資は黒字だから問題ない」と思っていても、金融機関は収支ではなく返済額(負債)を重視します。

たとえ空室リスクが低く、家賃が安定していても、それが必ずしも審査に反映されるとは限りません。

→ 審査通過のためには、金融機関の見方を理解した上での戦略的アピールが必要です。

物件を増やしすぎて借入件数が増えると、信用情報に多くのローン履歴が記録されます。

その結果、「過剰な借入」「ローン依存体質」と見なされ、新たなローン(住宅ローン含む)に対する評価が下がる可能性があります。

物件拡大は慎重に進め、必要に応じてローンの統合や繰上げ返済も検討しましょう。

住宅ローンは返済期間が長くなりやすいため、不動産投資ローンと重なる期間が長くなります。

そのため、家計全体のキャッシュフローに無理がないか、長期的な視点での返済計画を立てることが大切です。

✅ ローン返済が退職後まで続かないか

✅ 教育資金や老後資金とのバランスは取れているか

✅ 万一、空室や家賃下落が起きたときの対策はあるか

住宅ローンには「住宅ローン控除(住宅借入金等特別控除)」などの税制優遇がありますが、自宅に実際に住んでいることが条件です。

万が一、将来的にその住宅を賃貸に出すことになった場合は、控除が打ち切られるなどの影響が出ることもあるため注意しましょう。

不動産投資家にとって、マイホームの購入は単なるライフイベントではなく、資産運用・資金計画全体の一部です。

感情やタイミングだけで決めるのではなく、戦略的に住宅ローンを組むことで、投資と生活のバランスを最適化できます。

不動産投資とマイホーム購入は、どちらも人生において大きな意味を持つ資産形成の手段です。

しかし、それぞれに異なるローン制度や審査基準が存在するため、何も知らずに進めてしまうと「思ったより借りられない」「審査に落ちた」などの壁に直面してしまうこともあります。

とくに、不動産投資ローンを先に組んでいると、住宅ローンの審査では返済負担率や借入総額、信用情報などで不利になる場合があるため、事前の理解と計画が欠かせません。

不動産投資を行っていること自体が住宅ローンの障害になるわけではありません。むしろ、収益性の高い投資をうまく活用しながら、自宅という“生活の安定”も手に入れることが、より豊かな資産形成につながるのです。

そのためには、「投資」と「住まい」の両方を、感覚や勢いで選ぶのではなく、戦略的に位置づけて進める姿勢が求められます。

【希望価格】2,200万円 → 【成約価格】2,250万円

【希望価格】1,770万円 → 【成約価格】1,870万円

【希望価格】7,000万円 → 【成約価格】7,000万円

【希望価格】1,750万円 → 【成約価格】1,750万円

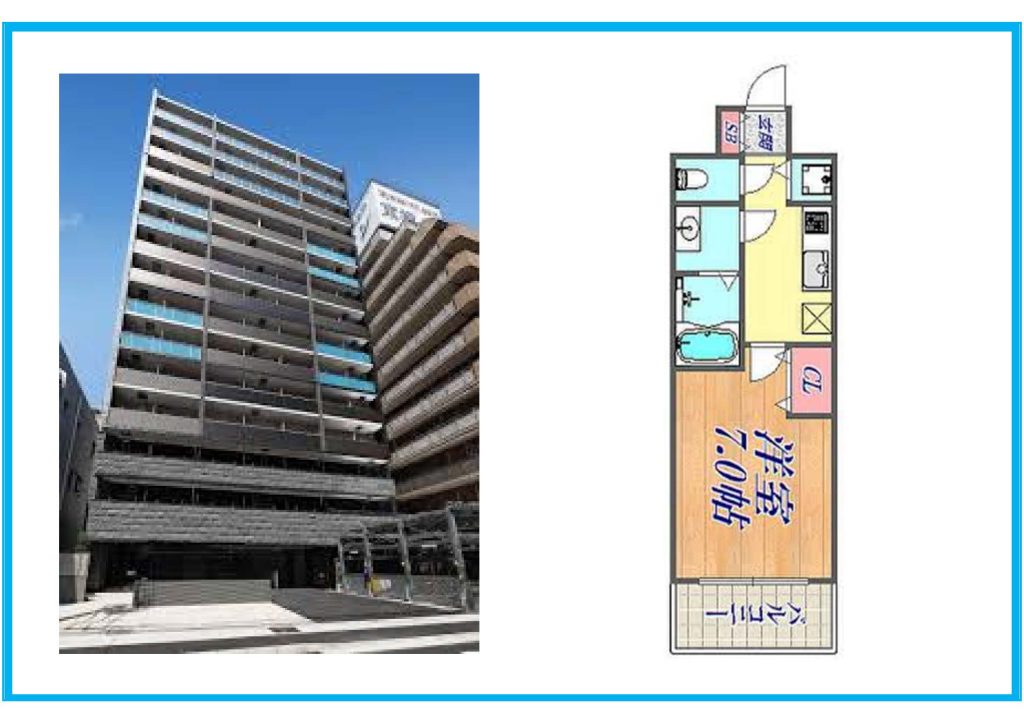

【住所】兵庫県神戸市中央区御幸通2丁目2-3

【交通】神戸市海岸線 / 三宮・花時計前駅 徒歩10分

【交通】JR東海道・山陽本線 / 三ノ宮駅 徒歩10分

【築年数】2018年3月

【賃料】71,000円

【管理費】6,120円

【修繕積立金】2,470円

【階数】4階

【専有面積】23.52㎡

【表面利回り】4.87%

【実質利回り】4.28%

【希望価格】1,600万円 → 【成約価格】1,640万円

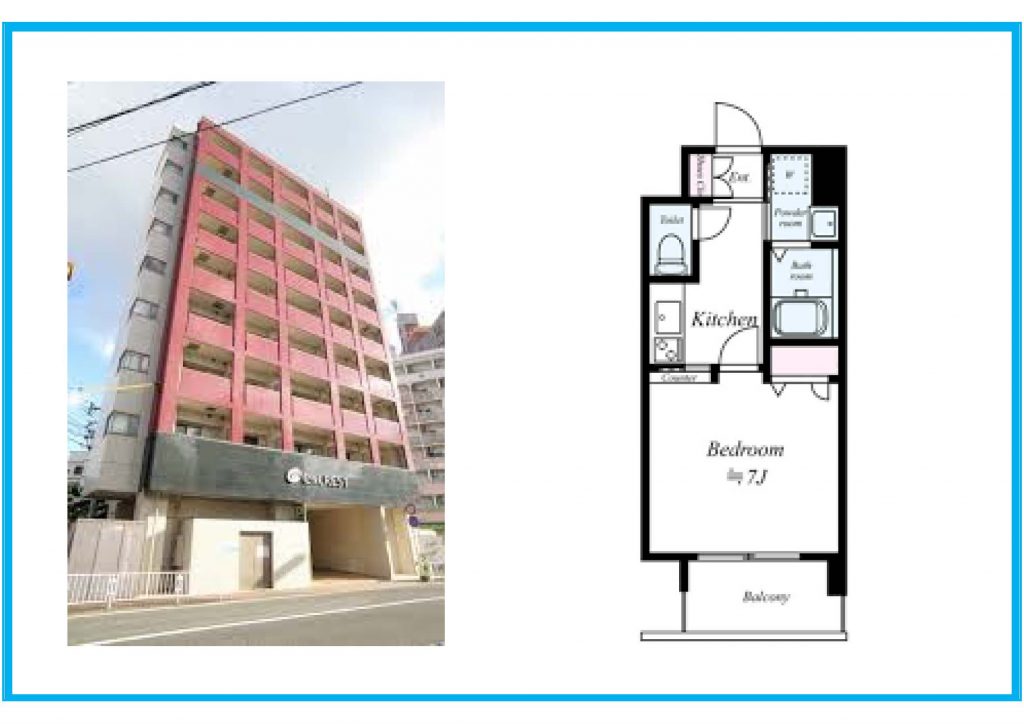

【住所】兵庫県神戸市兵庫区西出町2丁目3-9

【交通】JR東海道・山陽本線 / 神戸駅 徒歩7分

【交通】JR山陽本線 / 神戸駅 徒歩7分

【築年数】2018年7月

【賃料】65,500円

【管理費】6,810円

【修繕積立金】管理費に含む

【階数】12階

【専有面積】21.83㎡

【表面利回り】4.79%

【実質利回り】4.29%

【希望価格】1,800万円 → 【成約価格】1,860万円

【住所】京都府京都市下京区中金仏町208

【交通】京都市営烏丸線 / 五条駅 徒歩9分

【交通】JR山陰本線 / 丹波口駅 徒歩15分

【築年数】2009年1月

【賃料】78,000円

【管理費】8,120円

【修繕積立金】4,660円

【階数】4階

【専有面積】26.63㎡

【表面利回り】5.03%

【実質利回り】4.21%

【希望価格】2,000万円 → 【成約価格】1,900万円

【住所】京都府京都市下京区万里小路町179-3

【交通】京都市営烏丸線 / 四条駅 徒歩6分

【交通】阪急京都本線 / 京都河原町駅 徒歩8分

【築年数】2010年3月

【賃料】79,000円

【管理費】11,200円

【修繕積立金】1,500円

【階数】5階

【専有面積】30.60㎡

【表面利回り】4.99%

【実質利回り】4.19%

◆エンクレスト博多ハーモニー

【希望価格】2,150万円 → 【成約価格】2,100万円

【住所】福岡県福岡市中央区春吉3丁目12-18

【交通1】福岡市地下鉄空港線 / 中洲川端駅 徒歩3分

【交通2】福岡市地下鉄空港線 / 天神駅 徒歩9分

【築年数】2013年2月

【賃料】83,000円

【管理費】5,700円

【修繕積立金】3,200円

【階数】3階

【専有面積】35.83㎡

【表面利回り】4.7%

【実質利回り】4.2%

◆エンクレスト六本松Ⅱ

【希望価格】1,200万円 → 【成約価格】1,285万円

【住所】福岡県福岡市中央区六本松4丁目8-42

【交通】福岡市地下鉄七隈線 / 六本松駅 徒歩5分

【交通】福岡市地下鉄七隈線 / 別府駅 徒歩9分

【築年数】2007年1月

【賃料】60,000円

【管理費】7,000円

【修繕積立金】4,500円

【階数】8階

【専有面積】24.60㎡

【表面利回り】5.6%

【実質利回り】4.5%

✅ 数百社の投資家が参加するオークション査定で高値売却が可能!

✅ 仲介手数料0円で、売却時のコストを抑えられる!

✅ 営業電話一切なしで、安心して取引できる!

✅ 買取なら1~3ヶ月でスピーディーに売却完了!

✅ 仲介なら希望価格で売れなかった場合、新たな買主を探すことも可能!

✅ 京都の不動産市場に精通したプロが適正な査定を実施!

✅ オーナー様の成功事例も多数!

ReTrueなら、「高値売却 × 仲介手数料0円 × 営業電話なし」 で、安心・スムーズに売却できます。

まずは無料査定を活用し、最適な売却のタイミングをチェックしてみましょう!